“瓜子大王”洽洽食品完成了它第11个工厂的建设。

据洽洽食品官微消息,近期洽洽位于包头的新厂竣工并投产。这间工厂配备多条香瓜子及坚果生产条线,总投资达3.5亿元,预计年产葵花籽39000吨,坚果6000吨,提升洽洽食品北方工厂的产能和效率,辐射内蒙古、晋南、晋北、青藏、甘肃、宁夏、新疆、陕宁、豫北等区域,满足该公司在北方市场的需求。

算上包头工厂,洽洽在国内的自建工厂已有11座,覆盖合肥、哈尔滨、包头、重庆、长沙、滁州、阜阳等地,同时在泰国还有一个生产基地。

扩产对于现在的洽洽食品来说有着重要意义。

一方面,作为主要卖瓜子的国民品牌,在过去一年休闲零食行业整体承压的背景下,洽洽食品也感受到了“冷意”。过去一年,洽洽总体实现营收68.06亿元,同比下滑1.13%,实现归属净利润8.027亿元,同比下滑17.77%。而该成效离其创始人、前董事长陈先保设下的目标却有不小的差距——2020年,陈先保给公司设立了“冲百”的战略目标,要求公司在2023年整体含税销售收入超过100亿元。

从过去表现来看,限制住洽洽的一个重要原因便是产品单一。从产品分类上看,瓜子带来的营收至今在洽洽的业绩中占据超6成的比重。也正因此,2017年起洽洽推出坚果品类,期望它能成为公司的第二增长曲线,并在力图开发薯片、花生等其余产品。2024年半年报中,坚果的营收在总业绩中的比重相比去年同期从19.85%上升至22.79%,薯片花生等“其他”类别占营收的比重也有所增长。

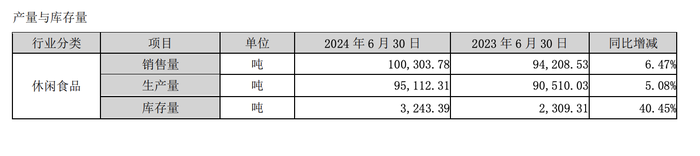

同时财报反映,截至2024上半年洽洽休闲食品的销量相较去年同期增长6.47%,生产量仅增加5.08%,且目前销量与生产量之间的差距已有所拉大,这或许也意味着需要扩张产能来迎合销售。

更重要的是,扩建工厂能有助于眼下的洽洽扩张渠道。

财报中洽洽表示,其工厂选址很大程度上会依赖上游生产基地与销售市场的点位,采用就近建造生产工厂的方式,保证原料被采摘后在第一时间送入加工,以保证产品的新鲜品质,并节约物流成本。一个例子便是洽洽在包头的工厂附近,就有同样设在内蒙古的瓜子和坚果种植基地。

目前从地域分布来看,洽洽的产品更多被卖向了东部与南部城市。洽洽将其市场分为“东方、南方、北方”三个大区,其半年报中来自东方与南方的销售额在总营收中的占比排名前两位,总计近60%的比重,北方市场的占比则只有18.2%。实际上,从其上述现有工厂的布局也可看出南部重、北部轻的现状。

宏观区域之外,更让洽洽关心的是在区域内细分渠道上的开拓。

在目前的零食行业内,与零食量贩店、会员店等多种零售渠道合作已成为找寻增量的趋势,洽洽也感知到了这一变化,并在2022-2023年启动了与量贩店等的合作。其财报中也曾表示,这些合作给公司产品带来了“销售额快速增长,毛利率不断提升,圈层渗透”的效果。

而工厂则对渠道有着重要的渗透作用。一个典型的例子便是2018年时,为令产品进入中石化旗下易捷便利店,洽洽与其在四川展开合作,双方成立合资公司,并在成都合资建立工厂,用于洽洽旗下小黄袋每日坚果、风味果仁、山药脆片等产品的生产、销售,这些产品则进入中石化四川易捷便利店渠道进行销售。

今年9月的一场投资交流会上,面对投资者“如何提升业绩”的提问,洽洽则明确表示,公司开展了“千县万镇”工程,会积极拓展包含零食量贩、餐饮、茶饮、礼品、海外市场、电商等在内的新渠道——这些终端的分布早已遍布南北各主要区域。

相比2023上半年,洽洽的渠道开拓也有了较为明显的进展。截至2024上半年,洽洽共有经销商1470个,其中中国国内为1362个,这些数字在2023上半年分别为“1200多个”与“1100多个”。

不过,转型也并非易事。

除了葵花籽依旧是销售主力外,洽洽的成本把控能力仍要面临考验。其2024年三季度财报显示,截至2024年9月30日,公司实现营业总收入47.58亿元,同比增长6.24%;归属于上市公司股东的净利润为6.262亿元,同比增长23.79%。经营活动产生现金流净额12.35亿元,同比增长48.22%。

其中,公司毛利率33.1%,同比增加6.3个百分点。但来自证券机构等外部则有观点认为,该毛利率的提升源自上游原材料成本的下降。

洽洽未在财报中具体解释这一点,但在此前几年,原料采购成本高曾被它反复用来解释利润的下行。

这里的一个关键原因在于洽洽究竟如何进行上游把控。据洽洽方面表示,他们在采购上采用订单农业模式。然而这种模式实际上要求消费品公司在基于对未来消费市场的预测之上,与农户提前签约,从成本上来说依旧具有不确定性。