于去年申请重大资产重组获批的盐田港,近日迎来了新一轮的募资。

11月1日,深圳市盐田港股份有限公司(以下简称盐田港,股票代码:000088.SZ)发布了关于重大资产重组募集配套资金的相关公告。公告显示,盐田港募集配套资金确定了8名认购方,以4.38元/股的价格发行913,758,995股,募资总额40.02亿元。

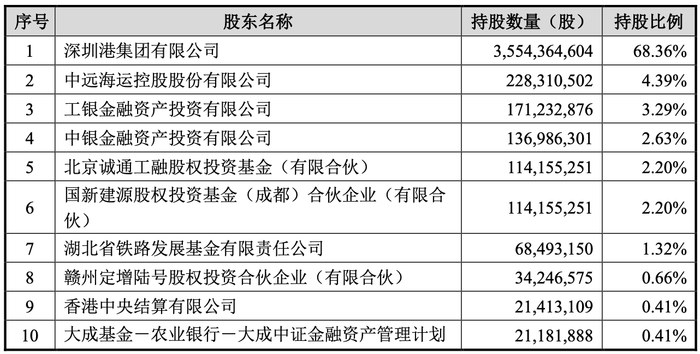

募资之后,盐田港的前十位股东发生重大变化,除第一名不变之外,此次8名认购方有7名进入前十。深圳港集团有限公司依旧是盐田港的第一大股东,持股比例由此前的82.93%稀释至68.32%。

在8名认购方中,中远海运控股股份有限公司 (以下简称为“中远海控”)斥资近10亿元入股盐田港,预计持股比例为4.39%,将成为盐田港第二大股东。

中远海控是一家以集装箱航运为核心的全球数字化供应链运营和投资平台,其业务主要包括集装箱航运业务、码头业务等,其中码头业务主要包括集装箱和散杂货码头的装卸和堆存业务。

过去多年,中远海控通过控股、参股等方式投资港口码头。截至2023年12月31日,中远海运港口在全球38个港口运营及管理 371个泊位,其中 224个为集装箱泊位,现年处理能力达约 1.23亿标准箱。今年前三季度,中远海控所属的中远海运港口总吞吐量达到10726.73万标准箱,同比上升7.08%。

另外,此次参与投资的工银金融资产投资有限公司、中银金融资产投资有限公司、北京诚通工融股权投资基金(有限合伙) 、国新建源股权投资基金(成都)合伙企业(有限合 伙) 、湖北省铁路发展基金有限责任公司、赣州定增陆号股权投资合伙企业(有限合伙) 依次位列盐田港第3-8名股东,同样参与投资的诺德基金管理有限公司未进入前十名。

对此,盐田港方面表示,本次发行完成后,公司的控股股东和实际控制人均未发生变化,对公司治理不会产生实质影响,但机构投资者持有盐田港股份的比例有所提高,股权结构更加合理。

此次募资主要涉及资产配置,优化资本结构。盐田港方面在公告中表示,本次发行募集资金到位后,公司的总资产和净资产将增加,资产负债率有所下降,使得公司整体资金实力和偿债能力得到提升,资本结构得到优化。对于募资的用途,盐田港表示此次募集的资金将用于支付本次交易的现金对价、偿还银行借款及支付中介机构费用,有利于降低利息费用,降低流动性风险。

在发布募资结果之前,盐田港于10月30日发布了第三季度财报,2024年第三季度该公司实现营业收入2.06亿元,同比下降17.14%;实现净利润3.76亿元,同比增长7.98%。另外,截至2024年三季度末,盐田港总资产为227.51亿元,归母净利润为10.04亿元。相较重组前,盐田港在体量上有了较大增长。

位于深圳市南大鹏湾北岸的盐田港是华南地区国际航线最密集的港口,主要业务包括港口码头业的投资运营以及配套产业的开发,营收主要来自港口业务、路桥收费业务和仓储物流业务。从数据上看,盐田港每天有超过40亿元的货物经此通向全球各地。

去年,盐田港自去年启动重大资产重组。2023年12月7日,盐田港发布公告称,该公司获得了中国证监会关于公司重大资产重组同意注册批复,标志着盐田三期和深汕投资两项资产注入上市公司体内。

盐田三期属于盐田港区的核心码头资产,盈利能力强、分红金额高。该码头于2006年下半年开始陆续投入试运行,并于2012年开始正式运营。2023年,盐田三期的净利润达到17.2亿元。此前,深圳港集团承诺,盐田三期2023年度、2024年度、2025年度扣除非经常性损益后归属于母公司所有者的净利润,分别不低于16.98亿元、17.80亿元、17.24亿元。

而深汕投资持有的小漠国际物流港未来将打造成粤港澳大湾区具有优势的整车进出口口岸,是深圳港“一体三翼七区”战略布局中唯一的东翼港区,也是深汕特别合作区“四港五站”交通枢纽体系中的重要港口。《深圳市综合交通“十四五”规划》显示,小漠国际物流港项目总体规划建设20个泊位,集装箱达到300万标箱,未来将成为深圳港东翼的核心增长极。